YAMIKIN

INFORMATION BLOG

闇金情報ブログ

アコムは闇金?ヤミ金と消費者金融の違いについて詳しく解説いたします|闇金情報ブログ

投稿日:2024.11.25

最新更新日:2025.04.09

司法書士

アコムと闇金はどう違う?…ヤミ金と消費者金融の違いについて

目次

- アコムなどの「消費者金融」と「闇金」の違い

- 消費者金融とは

- 「信販会社(クレジット会社)」とアコムなど「消費者金融」の違い

- 銀行とアコムなど消費者金融の違い

- ヤミ金とは

- 貸金業法の登録をしていない業者は「闇金」

- (1)金融庁のウェブサイトで確認する方法

- (2)地方財務局または都道府県の担当部署に電話で確認する方法

- 出資法の上限金利に違反する業者は「ヤミ金」

- 「闇金」の特徴

- 違法な超高金利

- 違法な取立て

- 嫌がらせ

- 親族や勤務先などへの請求

- アコムなど正規の消費者金融なのか、それとも闇金なのか分からない場合

- 消費者金融で借り入れを断られた場合には社会福祉協議会の融資を検討しましょう

- ヤミ金ではなく任意整理や自己破産など債務整理を検討してください

- 特定調停

- 任意整理

- 個人再生

- 自己破産

- 闇金を利用する前に司法書士事務所にご相談を

- 司法書士事務所の無料相談を活用しましょう

- 債務整理のご相談の流れ

- もしもヤミ金を利用してしまったら

- 闇金の具体的な解決方法

- 「元金和解をしていない」司法書士事務所を探すこと

- 闇金解決に強い司法書士事務所の探し方

司法書士の福井です。

債務整理のご相談を受けていると、ごくまれに消費者金融と闇金の違いについて質問を受けることがあります。

たとえば「アコムと闇金はどう違うのですか?」とか「消費者金融もヤミ金なんですよね?」などといった質問です。

もちろん、アコムは闇金ではありませんし消費者金融も基本的にはヤミ金ではないのですが、一般的にはその違いをよく理解していない人が少なくないのかもしれません。

そこでここでは、アコムなどの消費者金融と闇金の違いを簡単に解説してみることにいたしましょう。

アコムなどの「消費者金融」と「闇金」の違い

消費者金融とは

まず、消費者金融が何かという点から説明しておきますが、消費者金融は一般的に個人向けの貸付けを行う貸金業者のことを言います。銀行以外のいわゆる「ノンバンク」と呼ばれるものがこれにあたります。「サラ金(サラリーマン金融)」などと呼ばれることもあります。

たとえば、冒頭にあげたアコムが代表的ですが、それ以外にもプロミス、レイク、アイフルなど、主に個人向けのキャッシングを提供している貸金業者が、一般的に消費者金融と呼ばれます。

「信販会社(クレジット会社)」とアコムなど「消費者金融」の違い

この点、JCB(ジェーシビー)やアメックス(アメリカンエクスプレス)は消費者金融ではないのか?とのご質問があるかもしれませんが、一般的にこれら信販系の業者は消費者金融とは呼びません。

これら信販系の業者は、利用者(会員)が店舗(ネット販売も含む)で購入した商品代金を一時的に立て替え払いし、後で利用者(会員)に請求する形態で営業していますが、これらは「信販会社」や「クレジット会社」などと呼ぶのが一般的だと思います。

ちなみに、これら信販会社(クレジット会社)も消費者金融と同様いわゆるノンバンクに含まれます。

もっとも、たとえば三井住友カードなど、クレジットカードによるショッピング立替払いだけでなく、キャッシングのサービスも取り扱っているような業者は、キャッシングの部分に関してはアコムなどと同様ですので消費者金融と呼んでも差し支えないのではないかと思います。

銀行とアコムなど消費者金融の違い

また、キャッシングを提供している消費者金融とカードローンを提供している銀行とは何が違うのか?とのご質問もあるかもしれません。銀行もカードローンを提供して個人に貸し付けを行っている点では消費者金融と変わらないからです。

もっとも、銀行は消費者金融ではありません。これは適用される法律が異なるからです。

消費者金融やクレジット会社などいわゆるノンバンクは貸金業法が適用されますが、銀行には銀行法が適用されます。

貸金業法と銀行法で異なる点は様々ですが、消費者に大きく影響する部分ではいわゆる「総量規制」があげられます。

貸金業法では貸付できる総額が年収の3分の1までに限定されますが、銀行法にはそういった総量規制の規定がありません。ただし、銀行によっては独自の基準で融資可能額を規制している場合もあります。

ヤミ金とは

では、消費者金融とは異なる「ヤミ金」はどういった業者かというと、一般的には法律を逸脱した(守らない)業者がそれにあたります。

この点、その”法律”は、具体的には貸金業法や出資法、利息制限法などが該当します。

貸金業法の登録をしていない業者は「闇金」

まず、貸金業法を守らない業者は闇金と言えます。代表的なのが貸金業の登録をしていない業者です。

前述したように、貸金業法上、貸金業を営もうとする者は二以上の都道府県に営業所(事務所)を設置する場合は地方財務局の、一の都道府県に営業所(事務所)を設置する場合は都道府県知事の登録を受ける必要がありますので、貸金業登録をせずに貸金業を営んでいる者(法人か個人の別は問いません※以下同じ)がいたとしたら、それはヤミ金です。

貸金業を営もうとする者は、二以上の都道府県の区域内に営業所又は事務所を設置してその事業を営もうとする場合にあつては内閣総理大臣の、一の都道府県の区域内にのみ営業所又は事務所を設置してその事業を営もうとする場合にあつては当該営業所又は事務所の所在地を管轄する都道府県知事の登録を受けなければならない。

なお、この無登録営業には刑事罰(貸金業法第47条)がありますから犯罪にあたります。

この点、自分がお金を借りようとしている業者が貸金業登録をしているかどうかは、その業者のホームページや広告などを見ればわかります。貸金業法では、顧客を誘引する広告などに貸金業の登録番号を明示しなければならないと規定されているからです(貸金業法第15条1項1号)。

(貸付条件の広告等)

貸金業者は、貸付けの条件について広告をするとき、又は貸付けの契約の締結について勧誘をする場合において貸付けの条件を表示し、若しくは説明するときは、内閣府令で定めるところにより、次に掲げる事項を表示し、又は説明しなければならない。

一貸金業者の商号、名称又は氏名及び登録番号

二貸付けの利率

三前二号に掲げるもののほか、内閣府令で定める事項

もっとも、登録番号の記載がなかったり、貸金業登録をしていない業者がウソの登録番号をあたかも正式な番号であるかのように掲載しているケースもありますので、自分が取引しようとしている業者が貸金業の登録をしているかいないか確認する必要があります。

貸金業の登録の有無(登録番号が正式なものか否か)を確認する方法は次の2通りがあります。

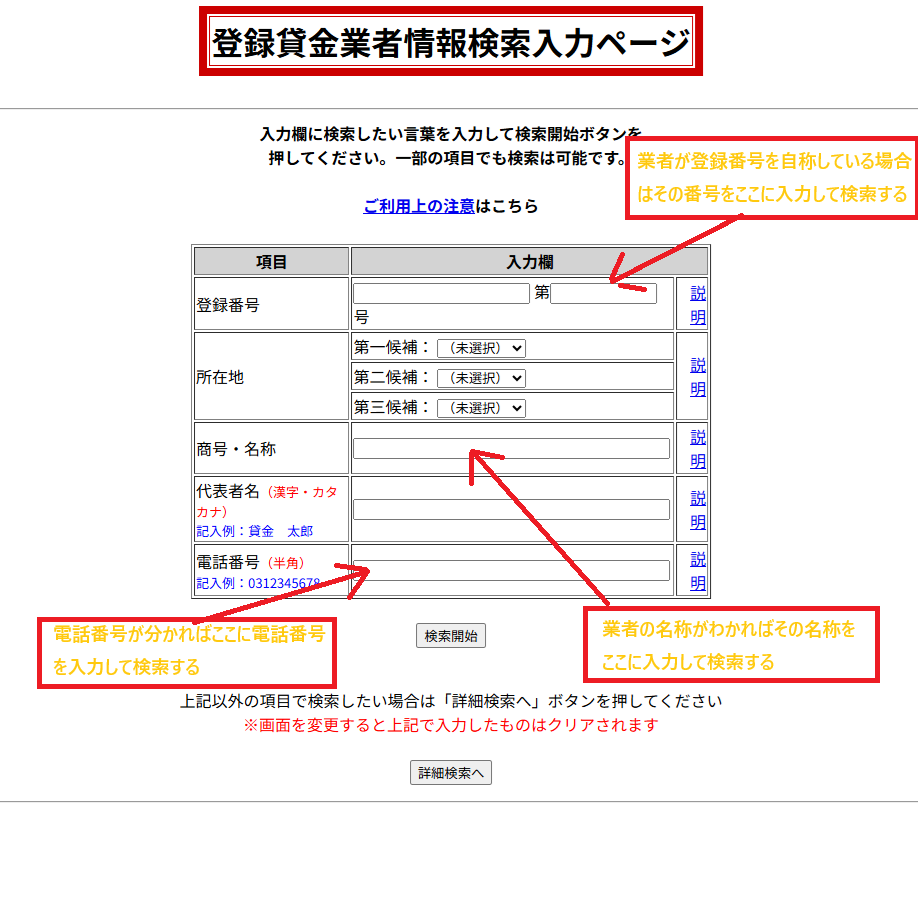

(1)金融庁のウェブサイトで確認する方法

まず、自分がお金を借りようとしている業者(個人も含みます)が貸金業登録をしているかどうかを確認する方法として代表的なのが、金融庁のウェブサイトで確認する方法です。

金融庁のウェブサイトでは登録貸金業者情報検索サービスのページで貸金業の登録番号や名称、電話番号などを入力することでその業者が貸金業登録をしているか否か(登録番号がある業者についてはその登録番号が正式に登録されている番号なのか否か)を検索することができます。

借入しようとしている業者が貸金業の登録をしているか否かは、まずこの金融庁のウェブサイトページを利用するとよいでしょう。

(2)地方財務局または都道府県の担当部署に電話で確認する方法

(1)で説明した金融庁のウェブサイトで検索して登録番号が確認できない業者は基本的には無登録業者なので「闇金」と考えられますが、念のため地方財務局や都道府県庁の金融課などに電話して確認することをお勧めします。

登録して日が浅かったり事務処理上の都合で検索結果に反映されない登録業者が稀にあるからです。

各地方財務局と各都道府県の金融課等の電話番号は金融庁ウェブサイトの次のページで確認できます。

たとえば、大阪で営業している業者であれば当該ページに記載されている近畿財務局や大阪府商工労働部中小企業支援室金融課の電話番号に、また北海道で営業している業者であれば北海道財務局や北海道環境生活部くらし安全局消費者安全課に電話で問い合わせをして「貸金業の登録があるか無いか確認したいのですが」「貸金業の登録番号が正式なものか確認したいのですが」などと伝えれば担当部署に繋いでもらえると思いますので、念のため電話で確認してみるとよいでしょう。

出資法の上限金利に違反する業者は「ヤミ金」

出資法は正式名称を出資の受入れ、預り金及び金利等の取締りに関する法律と言いますが、金銭の貸付に関する上限利率を規定した法律です。

出資法ではその第5条2項で金銭の貸付けを行う者が業として金銭の貸付けを行う場合の貸付金の利率を年20%と定めていますので、これを超える利率で貸し付けを行っている者があったとすれば、それはヤミ金と言えます。

【出資法第5条】

(高金利の処罰)

第1項 金銭の貸付けを行う者が、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息(債務の不履行について予定される賠償額を含む。以下同じ。)の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

第2項 前項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年二十パーセントを超える割合による利息の契約をしたときは、五年以下の懲役若しくは千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

第3項 前二項の規定にかかわらず、金銭の貸付けを行う者が業として金銭の貸付けを行う場合において、年百九・五パーセント(二月二十九日を含む一年については年百九・八パーセントとし、一日当たりについては〇・三パーセントとする。)を超える割合による利息の契約をしたときは、十年以下の懲役若しくは三千万円以下の罰金に処し、又はこれを併科する。その貸付けに関し、当該割合を超える割合による利息を受領し、又はその支払を要求した者も、同様とする。

この点、貸付金の年間利率は次の計算式で算出することが可能です。

【利率の計算方法】

年間利率(%)=利息(円)÷日数(日)×365(日)÷貸付金(円)×100

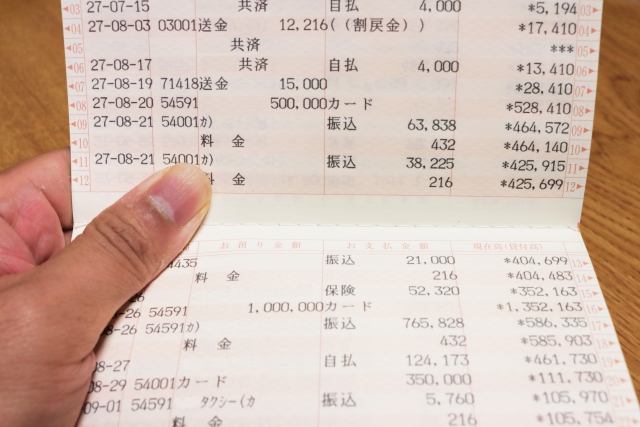

たとえば、11月1日に20,000円を受け取って、1週間後の11月8日に30,000円で完済と言われている契約の場合は貸付金が20,000円、その差額10,000円が1週間分の利息ということになりますので、

年間利率(%)=10,000(円)÷7(日)×365(日)÷20,000(円)×100

の計算式となり、年間利率は2607%となります。

また、たとえば11月1日に20,000円を受け取って、1週間後の11月8日に7,000円を支払えば返済期日がさらに1週間延びる(1週間ジャンプする)というような約定であれば、1週間の利息が7,000円ということになりますので、計算式は

年間利率(%)=7,000(円)÷7(日)×365(日)÷20,000(円)×100

となり、年間利率は1825%となります。

そして当然、これらのケースでは出資法の上限金利である20%を大きく超過していますので、このような契約で貸し付けを行っている業者があったとすれば、それは闇金ということになります。

「闇金」の特徴

消費者金融とヤミ金の違いは以上になりますが、これとは別に、闇金は違法業者ですので消費者金融にはない独特の特徴があります。

その特徴は様々ですが、ここでは代表的な次の4つの点についてその特徴をあげておきましょう。

違法な超高金利

闇金の特徴としてまず挙げられるのが、違法な超高金利です。

アコムなどの大手消費者金融は銀行よりも利息が高いのが一般的ですが、利息制限法を超えることはありませんので、利率もその範囲で限定的です。

たとえば、アコムのウェブサイトではカードローン(キャッシング)の利率はこの記事執筆時点で「3%~18%」となっており、他の大手消費者金融でも概ねその程度でしょう。

一方、ヤミ金の利率はその数十倍、数百倍に上ることも少なくありません。たとえば「トイチ(10日で1割)」なら年利は365%となりますし、「トサン(10日で3割)」なら1095%です。

ちなみに、最近の闇金で“トイチ”で貸し付けている業者はほとんどなく、少なくとも1000%を超えるのが通常ですから、ヤミ金がいかに超高金利で貸し付けているかが分かります。

違法な取立て

法律では、正当な理由なく不適当な時間帯(午後9時から午前8時)に取立てを行ったり、勤務先等の居宅以外の場所に電話や訪問を行うことが禁じられていますので(貸金業法第21条、同法施行規則第19条)、アコムやプロミス、アイフルやレイクなどの消費者金融がこの法律を逸脱した違法な取立てを行うことはまずありません。

(取立て行為の規制)

貸金業を営む者又は貸金業を営む者の貸付けの契約に基づく債権の取立てについて貸金業を営む者その他の者から委託を受けた者は、貸付けの契約に基づく債権の取立てをするに当たつて、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない。

一 正当な理由がないのに、社会通念に照らし不適当と認められる時間帯として内閣府令で定める時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

二 債務者等が弁済し、又は連絡し、若しくは連絡を受ける時期を申し出た場合において、その申出が社会通念に照らし相当であると認められないことその他の正当な理由がないのに、前号に規定する内閣府令で定める時間帯以外の時間帯に、債務者等に電話をかけ、若しくはファクシミリ装置を用いて送信し、又は債務者等の居宅を訪問すること。

三 正当な理由がないのに、債務者等の勤務先その他の居宅以外の場所に電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は債務者等の勤務先その他の居宅以外の場所を訪問すること。

四 債務者等の居宅又は勤務先その他の債務者等を訪問した場所において、債務者等から当該場所から退去すべき旨の意思を示されたにもかかわらず、当該場所から退去しないこと。

五 貼り紙、立看板その他何らの方法をもつてするを問わず、債務者の借入れに関する事実その他債務者等の私生活に関する事実を債務者等以外の者に明らかにすること。

六 債務者等に対し、債務者等以外の者からの金銭の借入れその他これに類する方法により貸付けの契約に基づく債務の弁済資金を調達することを要求すること。

七 債務者等以外の者に対し、債務者等に代わつて債務を弁済することを要求すること。

八 債務者等以外の者が債務者等の居所又は連絡先を知らせることその他の債権の取立てに協力することを拒否している場合において、更に債権の取立てに協力することを要求すること。

九 債務者等が、貸付けの契約に基づく債権に係る債務の処理を弁護士、弁護士法人若しくは弁護士・外国法事務弁護士共同法人若しくは司法書士若しくは司法書士法人(以下この号において「弁護士等」という。)に委託し、又はその処理のため必要な裁判所における民事事件に関する手続をとり、弁護士等又は裁判所から書面によりその旨の通知があつた場合において、正当な理由がないのに、債務者等に対し、電話をかけ、電報を送達し、若しくはファクシミリ装置を用いて送信し、又は訪問する方法により、当該債務を弁済することを要求し、これに対し債務者等から直接要求しないよう求められたにもかかわらず、更にこれらの方法で当該債務を弁済することを要求すること。

十 債務者等に対し、前各号(第六号を除く。)のいずれかに掲げる言動をすることを告げること。

(取立て行為の規制)

法第二十一条第一項第一号(法第二十四条第二項、第二十四条の二第二項、第二十四条の三第二項、第二十四条の四第二項、第二十四条の五第二項及び第二十四条の六において準用する場合を含む。)に規定する内閣府令で定める時間帯は、午後九時から午前八時までの間とする。

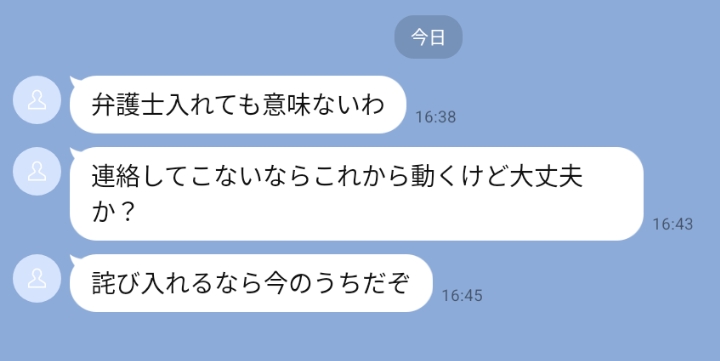

しかし、闇金は違法なことを十分承知の上で貸し付けを行っているわけですから、取立て規制など守りません。夜中だろうと勤務先だろうとかまわず取立てを行います。

もっとも、いわゆる090金融や080金融、LINE闇金など所在の知れないヤミ金が逮捕される危険を冒して自宅や勤務先に訪問してくる(押しかけてくる)ことはまずありませんので、「取立て」とは言っても電話口で怒鳴ったりLINEなどで脅しの文面を送りつけてくるのが一般的です。

有形力を行使した暴力ではありませんが、精神的に追い詰める点で暴力に変わりはありませんので、暴力的な取立てを行うのが闇金の特徴と言えるでしょう。

なお、いわゆる「ひととき融資」のように利息の代わりに性的関係を強要する個人間融資がありますが、本人の意思に反して性行為を強要する行為は強制性交等罪や強制わいせつ罪などにも該当しうる犯罪ですので、これも「違法な取立て」の一つと言ってよいかもしれません。

嫌がらせ

ヤミ金の特徴として次にあげられるのが、嫌がらせです。利用者の自宅や勤務先、あるいは代理人の弁護士や司法書士事務所にピザや寿司の出前を頼んだり、救急車を呼びつけるような行為が代表的でしょう。

もちろん、ピザや出前を注文したり救急車を呼んだのは闇金ですから、勝手に呼ばれた側がその代金を払ったり救急隊員に謝罪する必要はありません。しかし、何も知らない人はどう対応すればよいかわかりませんから、それを見越してヤミ金側もこうした嫌がらせをするわけです。

ほかにも、顧客の写真をネット掲示板にさらしたり、返済ができなくなった顧客を脅して他の顧客の自宅に向かわせ、ビラや張り紙などを撒かせるなどの嫌がらせもあるようです。

嫌がらせは、数回程度で収まることがほとんどで貸付金の回収が事実上不可能になった場合の悪あがきともとれますが、そのリスクはリスクとして認識しておくべきかもしれません。

親族や勤務先などへの請求

上記以外の特徴としては、親族や勤務先などへの請求(取立て)があげられます。ヤミ金が本人以外の緊急連絡先を聞かずにお金を貸すことはまずありませんから、闇金と取引があれば緊急連絡先として勤務先や親族の電話番号を教えているはずです。

業者によっては、返済が滞ったり司法書士や弁護士が介入した場合に実際に電話を入れて取立てしたりする場合もあるので注意が必要でしょう。

なお、仮に緊急連絡先として教えた親族や勤務先に闇金から連絡が入っても、まともに取り合う必要はありません。前述したように闇金の請求は法律上の原因がない点で恐喝と同じですから、電話に出る必要はなく着信拒否等していただければよろしいかと思います。

アコムなど正規の消費者金融なのか、それとも闇金なのか分からない場合

この記事の冒頭で述べたように、アコムやプロミス、アイフルやレイクなどの消費者金融はヤミ金ではありませんが、大手消費者金融を騙る偽の闇金業者もあるようです。

たとえば、当事務所でも「裏アコム」を名乗る悪質な闇金業者の存在を確認していますし、アコムのウェブサイトでは、アコムを詐称した業者から金銭を騙し取られたり、アコムの店舗や看板に勝手にチラシやポスターを張り付け誤認させた業者の被害が注意喚起されていますから、実際にそうした違法業者の被害は少なくないものと思われます。

→ 悪質なTwitter闇金「裏アコム」に借りるメリットはゼロ。絶対に申し込まないで下さい!|しもひがし法務事務所

この点、こうした業者に騙されないようにするためには、借入れする前に登録番号を確認することをお勧めします。広告やウェブサイトに貸金業の登録番号が記載されているはずですので、その番号が正式なものか金融庁のウェブサイトで検索したり、地方財務局や都道府県庁の金融課に電話して確認する方が無難でしょう。

なお、仮に闇金業者が実在する消費者金融の名称・所在地・登録番号を勝手に詐称し電話番号だけ別の番号を表示させて顧客を誘引しているケースでは、名称・所在地・登録番号も正規の業者のものなので金融庁のサイトで検索してもそれがヤミ金なのか判断できません。

その場合には、ウェブサイトなどに掲載されている電話番号等が「実在する消費者金融」の電話番号であるか確認する必要がありますので、そのウェブサイトがオフィシャルなものなのか疑いがある場合には、地方財務局や都道府県の金融課に電話してそのウェブサイトなどに掲載されている電話番号が貸金業登録の際に届けられた電話番号と一致するか聞いてみる必要があるかもしれません。

消費者金融で借り入れを断られた場合には社会福祉協議会の融資を検討しましょう

「消費者金融の審査で落とされた場合、どこで借り入れたらよいのか?」とのご相談を受けることが稀にありますが、消費者金融の審査に通らないケースでは、過去に返済が滞ったり既存の借入額が貸金業法で規定された総量規制(年収の3分の1)を超過していたりする場合がほとんどだと思いますので、それ以外の方法を検討した方がよいでしょう。消費者金融の審査に通らなかったという事実が将来的な支払い不能を予測させるからです。

銀行やクレジット会社などの利用を考えてみるのも良いですが、消費者金融の審査に通らない人が銀行やクレジット会社の審査を通る見込みはほぼないのではないでしょうか。

この点、他の手段がないのかといえばそうでもありません。公的機関が提供している融資などもあるからです。

例えば、社会福祉協議会が国や自治体からその手続きを委託されている生活福祉資金貸付制度では「総合支援資金」「福祉資金」「教育支援資金」「不動産担保型生活資金」の4種類の融資が用意されており、利率が非常に低く設定されているうえ無利息で借り入れできるケースもあります。

融資の相談は全国の社会福祉協議会で受け付けていますので、銀行や消費者金融で融資を断られた場合には、こうした公的機関の提供する貸付制度の検討をお勧めいたします。

なお、消費者金融の審査に通らなかったからといって闇金に手を出す人が後を絶ちませんが、ヤミ金を利用しても生活が楽になることはありません。一時的に手元にお金が振り込まれるだけで、その時点から激しい取立てに悩まされることになります。

最初は甘い言葉で勧誘してくるので心が揺らぐかもしれませんが、ヤミ金を利用したら最後、その何倍、何十倍ものお金をむしり取られるだけですので、闇金は絶対に利用しないようにお願いいたします。

ヤミ金ではなく任意整理や自己破産など債務整理を検討してください

ご相談者様の中には、アコムなどの消費者金融やクレジット会社などへの返済が困難になった結果として闇金に手を出したという方が多くいらっしゃいますが、こうした方の場合、ヤミ金問題を解決しても根本的な解決にはなりません。

闇金からの請求が止まっても、他の貸金業者等への返済で家計が回らない状況は変わらないからです。

そうしたケースでは、既に借金の返済が困難な状況になっているわけですから、ヤミ金の処理に加えて債務整理も検討する必要があります。

この点、借金問題(多重債務問題)の解決方法としては次の4種類があります。

特定調停

特定調停は、各債権者と分割返済の合意を結ぶための話し合いをするもので、裁判所の調停という手続きで行われます。

裁判所に申し立てが必要ですが、申立書は裁判所のサイトからダウンロードすることができますし、裁判所によっては相談を受け付けているところもありますので、弁護士や司法書士に依頼せず個人で申立することも比較的難しくはありません。

また、費用も債権者1社あたり500円(別に切手代が必要です)で済むことから債務整理で多く利用されている手続きです。

特定調停を裁判所に申し立てると和解案が提示され、それに双方が合意すればその分割返済案(調停)に沿って返済していくことになります。

手続きが簡易で費用も低額な点はメリットですが、調停調書は強制執行を可能にするいわゆる債務名義となりますので、調停案どおりに返済できず分割返済が滞ってしまうと差押えを受けてしまう可能性があるので注意が必要です。

また、特定調停では相手方に調停に応じる義務はありませんので、債権者が裁判所の提示する調停案を拒否した場合には別の解決方法をとる必要があります。

任意整理

任意整理は各債権者と個別に分割返済の話し合いを行う手続きです。債権者や取引状況にもよりますが、3年から5年(36回から60回)の分割返済で合意できるのが一般的です。

特定調停とは異なり裁判所は関与しませんので、弁護士か司法書士に依頼する必要がありますが、債権者と取り交わす和解書(示談書)は債務名義にはなりませんので、途中で返済が滞っても直ちに差押えを受けることはありません。

なお、弁護士や司法書士に支払う費用が発生しますので特定調停に比べれば経済的負担は大きくなります。

個人再生

個人再生は裁判所に申立を行う手続きで、資産が特になく債務総額が500万円未満であれば100万円をおおむね3年(36回)で分割返済することで残りの負債の返済義務が免除されます(債務総額が100万円未満の場合はその全額をおおむね3年で分割返済する必要があり500万円を超える場合は別の基準となります)。

また、住宅ローンがある場合、自己破産では継続して住宅ローンを支払うことはできませんが、個人再生の手続きでは住宅ローン特則を使うことで住宅ローンを継続することが可能です。

個人再生の申立て要件を満たす事案では自己破産も検討できるケースが多いですが、自己破産の申し立てに差し支えがある場合などでは個人再生をご検討されても良いかもしれません。

自己破産

自己破産も裁判所に申立を行う手続きです。裁判所から免責をもらうことですべての債務の返済義務が免除されます。

資産がある場合は基本的に破産管財人が選任されて換価され、その換価代金が各債権者に分配されることになります。

自己破産をした場合、警備員や保険の外交員など一部の職業で就業に制限が生じたり、官報に氏名等が掲載されるなど一定の不都合が生じますが、借入総額を3年(36回)の分割で返済できない家計状況で資産もないようなケースでは自己破産を検討しても良いかと思います。

闇金を利用する前に司法書士事務所にご相談を

司法書士事務所の無料相談を活用しましょう

アコムに限らず、他の消費者金融やクレジット会社などの返済にお悩みの場合には、任意整理や自己破産、個人再生手続きについて司法書士事務所に相談しましょう。適切な助言が受けられるだけでなく、実際に依頼することになれば債権者との交渉や裁判所への申立てを行ってもらえます。

当事務所では、闇金だけでなく一般的な債務整理のご相談についても無料で承っております。

消費者金融、クレジット会社、銀行、後払い決裁業者などへの返済でお困りの場合には、当事務所の無料LINE相談や無料電話相談(0120830742)をご利用いただければ幸いです。

債務整理のご相談の流れ

アコムなど一般の消費者金融やクレジット会社などを対象とした債務整理のご相談に関しては、当事務所では概ね次のような流れで進みます。

① 電話相談またはLINE相談

② ご来所のご予約

③ 当事務所で司法書士と対面でのご相談

③ ご契約(受任)

④ 各債権者に受任通知を発送

もしもヤミ金を利用してしまったら

ヤミ金を絶対に利用しないという点は大前提ですが、仮に利用してしまった場合には早めに司法書士事務所に相談することをお勧めします。

対応が遅れれば遅れるほど、被害が拡大する恐れがあるからです。

闇金の具体的な解決方法

当事務所が闇金事件を受任した場合、まず把握できている業者の電話番号やLINEアカウント、メールアドレスなどを宛先として、司法書士が受任した旨の通知をおこないます。

その後は、業者や事案によって対応方法が異なりますが、話し合いに応じる業者であれば口頭や文書等で本人への取立て等を止めさせます。話し合いに応じない業者についてはその利用している預金口座や携帯電話の凍結要請を行ってその動きを封じていくことになります。

悪質な業者については、警察に被害申告するなど、刑事事件化して捜査を促すこともございます。

「元金和解をしていない」司法書士事務所を探すこと

ヤミ金事件を司法書士や弁護士に依頼する際に気を付けていただきたいのが、元金和解をしていない司法書士や弁護士に依頼することです。元金和解とは、闇金から受け取った元金部分の金額を闇金側に返済して手を引かせる手法を言います。

この元金和解を勧める司法書士や弁護士もいますが、最高裁の判例で闇金から受け取ったお金は、たとえ元金であっても返済義務がないことが確定していますので、この元金和解は法律に沿った解決方法とは言えません。

また、この元金和解をした場合、闇金から「こいつは脅せば金を払う奴だ」と認識されてしまう結果、取立てが激しくなったり長期化する懸念も生じますし、情報を共有している別の新たなヤミ金からの勧誘がひどくなったり、いわゆる“押し貸し“などの被害につながる危険性もございます。

ヤミ金と平和的な解決を望む趣旨で元金和解を希望するご相談者も少なくありませんが、彼らは犯罪者ですのでそうした希望が通じる相手ではありません。元金和解には様々なリスクが伴うことを十分に理解していただきたいと思います。

なお、当事務所としては上記のようなリスクや弊害があることから、この元金和解は一切行っておりません。当事務所では闇金側に金銭の支払を一切行わないゼロ和解成立を目指して交渉をしてまいります。

闇金解決に強い司法書士事務所の探し方

闇金解決に強い司法書士を探すポイントはいくつかあると思いますが、過去の対応件数や年数なども判断材料になると思います。経験豊富な事務所の方がノウハウや闇金のデータも揃っている蓋然性が高いからです。

もっとも、いくら経験豊富で実績がある事務所でも、相性が悪い司法書士や弁護士に依頼するのは避けた方が良いかもしれません。

闇金問題にかぎらず、法律事務はある程度の期間、司法書士なり弁護士と(あるいはその事務所の職員と)連絡を取り合わなければならないため、相性の悪い事務所に依頼すると事務処理上の意思疎通がうまく取れずトラブルの原因に繋がることがあるからです。

相性の良い司法書士や弁護士事務所を探すのはそもそも難しい面もありますが、相談時に「合わないかな?」と感じたときは、他の事務所を探してみるのも良いかもしれません。

テーマ: